W co najlepiej inwestować w 2026? Gdzie ulokować pieniądze? – przegląd możliwości

Z myślą o osobach szukających najlepszych inwestycji w 2026 przygotowaliśmy przegląd w co można zainwestować. Dowiesz się gdzie najkorzystniej kupić bitcoina, akcje spółek amerykańskich, ETF-y, nieruchomości, w których lokatach czy obligacjach ulokować oszczędności.

1. Bitcoin, kryptowaluty +319% średnio w skali roku

Bitcoina i inne kryptowaluty kupisz tutaj:

| Giełda | Opis | Ocena | Rejestracja |

|---|---|---|---|

|

zondacryptoNajbardziej znana polska giełda kryptowalut. Postrzegana jako bezpieczna, ustabilizowana platforma z możliwością realizacji przelewów bankowych w PLN. Duża płynność gwarantująca najlepsze warunki do handlu BTC/PLN oraz na innych parach z polską walutą. | Giełda zondacrypto: Opinie 2026. Czy warto założyć konto? |

|

|

BinanceBinance to największa na świecie giełda kryptowalut pod względem osiąganego dziennego wolumenu transakcji handlowych. Oferuje dostęp do kilku tysięcy par tradingowych. Giełdę cechują niskie opłaty oraz duża ilość dodatkowych usług. | Binance opinie i recenzja 2026 |

|

|

CoinbaseZaufana platforma z USA z długą historią i osiągnięciami. Przy pierwszej transakcji możliwość otrzymania darmowych bitcoinów o wartości 8 euro. Idealna dla początkujących. Jedyna giełda kryptowalut na świecie, która jest spółką giełdową. | Coinbase opinie i recenzja 2026 r. |

|

Bitcoin to zdecydowanie najlepsza inwestycja ostatniej dekady. Wytrwałym, cierpliwym inwestorom, którzy lokują swoje oszczędności na długi okres ciągle daje wspaniale zarobić. Spójrzmy na przykładowe ceny i stopy zwrotu z inwestycji w bitcoina:

- rok 2012 (listopad): 1 BTC – 3 USD

- rok 2015 (listopad): 1 BTC – 380 USD

- rok 2018 (listopad): 1 BTC – 6 430 USD

- rok 2021 (listopad): 1 BTC – 68 000 USD

- rok 2024 (listopad): 1 BTC – 102 700 USD

- rok 2027 (listopad): 1 BTC – ?

Czy jest tu potrzebny jakiś komentarz? Osoby, które ulokowały pieniądze w bitcoinie w 2018 roku i sprzedały go po trzech latach osiągnęły 957% stopę zwrotu (średnio +319% w skali roku). Najwytrwalsi, którzy uwierzyli w kryptowaluty sześć lat temu i donieśli tę inwestycję mogą poszczycić się 18 000% zyskiem. Niewiarygodne.

Bitcoin aktualnie testuje poziom 100 tys. USD. Czy będzie w kolejnych latach dryfował w kierunku 1 mln USD jak wieszczą niektórzy eksperci? Czy przejściowe spadki cen do okazja do zakupów? W 2024 roku dokonał się kolejny halving bitcoina czyli cykliczny proces ograniczający częstotliwość powstawania nowych jednostek kryptowaluty. Historia pokazuje, że jest to mocno wyczekiwany przez wszystkich fanów bitcoina moment. Dotychczas, zawsze po tym wydarzeniu nadchodziła fala znaczących wzrostów. Stało się tak również i w tym roku. Warto nadmienić, że bitcoin ma największy udział w rynku, ale to nie on obecnie najbardziej rozpala wyobraźnię inwestorów. Przykładowo, wybrane memowe projekty potrafią wzrosnąć kilkadziesiąt czy nawet kilkaset tysięcy procent!

Gdzie można kupić bitcoin i inne kryptowaluty?

Giełda kryptowalut jest najczęściej wybieranym miejscem dokonywania transakcji. Zakupu możesz dokonać na polskiej giełdzie kryptowalut (Zonda Crypto), zagranicznej giełdzie kryptowalut (Binance, Kriptomat, Exmo), w kantorze kryptowalut, w serwisie społecznościowym, w bankomacie bitcoinów tzw. bitomacie czy nawet bezpośrednio od innej zaufanej osoby. Możliwości jest wiele – istotne aby wybierać sprawdzone, rzetelne platformy w celu zmaksymalizowania bezpieczeństwa transakcji.

Ważne jest również, aby zrozumieć, że przy inwestowaniu w wirtualne waluty niebagatelne znaczenie ma moment wejścia. Jeśli zdecydujesz się dołączyć na samej górce możesz następnie odnotowywać stratę. Rynek ten cechuje się bardzo dużą zmiennością. Wielu fanów kryptowalut ma na to prosty sposób. Do kluczowych kryptowalut takich jak bitcoin (BTC) i ethereum (ETH) stosują strategię inwestycyjną HODL. To nic innego jak długoterminowe inwestowanie w kryptowaluty, trzymanie ich bez względu na aktualne wzrosty i spadki ich wartości. Okazuje się to z reguły bardzo skuteczną metodą, gdyż po czasie korekty, bitcoin i ether wracają na falę wzrostów przebijając znacznie wszystkie poprzednie wyceny.

2. Akcje +70% średnio w skali roku

Akcje spółek z całego świata kupisz tutaj:

| Firma | Opis | Ocena | Rejestracja |

|---|---|---|---|

|

XTBPolski dom maklerski z dostępem do 7100 akcji z 16 największych giełd z całego świata. Bez prowizji za handel akcjami i ETF-ami do miesięcznego obrotu 100 tys. euro. | XTB opinie i recenzja 2026 r. |

|

|

Oanda TMS BrokersPolski dom maklerski ze świetną ofertą akcji rzeczywistych z GPW oraz amerykańskiej NYSE i NASDAQ. Daje dostęp do ponad 1800 akcji. Brak prowizji za handel akcjami z USA (bez limitu). | Oanda TMS Brokers opinie i recenzja 2026 r. |

|

|

EXANTEBroker oferujący dostęp do amerykańskich ETF-ów. Do handlu otrzymujemy 300 000 produktów z 50 rynków z poziomu jednego konta. | Exante opinie i recenzja 2026 r. |

|

Żyjemy we wspaniałych czasach gdzie za pomocą kilku kliknięć możemy stać się współwłaścicielami największych światowych firm. Inwestowanie w akcje Apple, Facebooka, Tesli, Microsoft jest niezwykle proste. I do tego niewiarygodnie tanie. Jest wiele domów maklerskich i brokerów, którzy za obrót akcjami do pewnego poziomu nie pobierają prowizji.

Czy inwestowanie w akcje jest opłacalne? Spójrzmy na przykładowe kursy akcji Apple – kluczową spółkę amerykańskiej giełdy:

- rok 2012 (listopad): Apple Inc. (AAPL)- 19 USD

- rok 2015 (listopad): Apple Inc. (AAPL) – 29 USD

- rok 2018 (listopad): Apple Inc. (AAPL) – 48 USD

- rok 2021 (listopad): Apple Inc. (AAPL) – 150 USD

- rok 2024 (listopad): Apple Inc. (AAPL) – 230 USD

- rok 2027 (listopad): Apple Inc. (AAPL) – ?

Zysk w ciągu trzyletniego okresu +209%. Patrząc na dłuższą perspektywę, w okresie 6 lat stopa zwrotu wyniosła 408%, a w ciągu 9 lat jest to 650%. Doskonały wynik.

Ten przykład pokazuje, że inwestowanie w akcje pojedynczych spółek może być również bardzo dobrą strategią. Oczywiście, nie zawsze będzie tak wspaniale. Można wybrać niewłaściwe spółki. Może przyjść załamanie na rynkach finansowych. Jednak jeśli inwestujesz długoterminowo lokowanie oszczędności w dobre akcje przyniesie ci spory zarobek. Obecnie jedną z najbardziej pożądanych inwestycji są akcje firmy Tesla (TSLA). Cztery lata temu mogłeś je kupić po 50 USD a w 2022 roku sprzedać za ponad 1 000 USD. Astronomiczny wzrost.

W które spółki inwestować? Polskie czy zagraniczne? Kiedy najlepiej kupić akcje? Na to pytanie każdy musi sobie opowiedzieć samodzielnie. Niektóre branże przez długi czas będą leczyły rany powstałe podczas lockdownów (linie lotnicze, biura podróży, rozrywka), inne są zupełnie zdrowe a nawet dynamicznie się rozwinęły w ostatnim okresie (ecommerce, gaming). Budując swoją strategię inwestycyjną w co najlepiej zainwestować warto określić się czy bardziej pasują nam spółki typu growth (dynamiczny rozwój z potencjałem wzrostu) czy value (ustabilizowana pozycja na rynku). Dla początkujących inwestorów rozsądnym rozwiązaniem mogą być akcje spółek dywidendowych. Wypłacane regularnie dywidendy (np. co kwartał w przypadku akcji firm amerykańskich) zapewniają pasywny dochód i działają kojąco w przypadku wahań cen akcji.

3. ETF-y +22% średnio w skali roku

Największy wybór ETF-ów oferują brokerzy tacy jak:

| Firma | Opis | Ocena | Rejestracja |

|---|---|---|---|

|

XTBPolski dom maklerski z dostępem do 7100 akcji z 16 największych giełd z całego świata. Bez prowizji za handel akcjami i ETF-ami do miesięcznego obrotu 100 tys. euro. | XTB opinie i recenzja 2026 r. |

|

|

DEGIROHolenderski broker, którego cechują bardzo niskie prowizje. Dostęp do 30 światowych giełd, w tym w USA, Japonii, Hongkongu czy Singapurze. | DEGIRO opinie i recenzja 2026 r. |

|

|

EXANTEBroker oferujący dostęp do amerykańskich ETF-ów. Do handlu otrzymujemy 300 000 produktów z 50 rynków z poziomu jednego konta. | Exante opinie i recenzja 2026 r. |

|

Pamiętaj! Inwestowanie wiąże się z ryzykiem strat.

Ostatnio dużo się słyszy o inwestowaniu w ETF-y. Czy rzeczywiście fundusze pasywne mają dobre stopy zwrotu? Spójrzmy na wycenę – SPDR S&P 500 ETF Trust (SPY) – najchętniej kupowanego ETF na świecie:

- rok 2012 (listopad): SPDR S&P 500 ETF – 138 USD

- rok 2015 (listopad): SPDR S&P 500 ETF – 208 USD

- rok 2018 (listopad): SPDR S&P 500 ETF – 277 USD

- rok 2021 (listopad): SPDR S&P 500 ETF – 465 USD

- rok 2024 (listopad): SPDR S&P 500 ETF – 590 USD

- rok 2027 (listopad): SPDR S&P 500 ETF – ?

Nie można narzekać. 67% w ciągu trzech lat, 123% w ciągu 6 lat i 235% w ciągu 9 lat – tyle dał zarobić ten popularny ETF, który możesz kupić na nowojorskiej giełdzie.

Trzeba wiedzieć, że ETF nie jest klasą aktywów. Jest „opakowaniem” na różnego rodzaju aktywa. Rodzajów ETF-ów jest sporo. Możesz inwestować w ETF-y na akcje, ETF-y na surowce, ETF-y na metale szlachetne itd. Do tego dochodzą różne kategorie np. ETF-y na rynki rozwinięte, ETF-y na rynki wschodzące, ETF-y na poszczególne kraje itp. ETF to tylko narzędzie. Za to bardzo użyteczne. Praktycznie nikt z nas nie jest w stanie kupić akcji 500 spółek z USA, albo idąc jeszcze dalej 2500 spółek z kilkunastu krajów z całego świata. ETF nas w tym wyręcza. Kupując jednostkę funduszu możemy poprzez jedną transakcję otrzymać ekspozycję na kilkaset czy kilka tysięcy spółek!

Co jest potrzebne, aby rozpocząć inwestowanie w ETF-y? Aby zacząć, musisz założyć rachunek maklerski. Dokładnie taki sam jak w przypadku handlu akcjami na giełdzie. Zresztą, dokonanie samej transakcji kupna/sprzedaży jednostek ETF jest podobne do obrotu akcjami. Jeśli posiadasz konto maklerskie to prawdopodobnie możesz kupić już jednostki ETF. Musisz jednak wiedzieć, że nie każdy dom maklerski lub broker da ci jednakowy dostęp do oferty. Na polskiej giełdzie kupisz tylko 9 różnych ETF-ów. Na europejskich giełdach dostępnych jest kilkaset funduszy. Na najbardziej dojrzałym rynku świata, na giełdach USA, dostępnych jest tysiące ETF-ów. Jeśli temat wyda ci się ciekawy, licz się z tym, że konieczne będzie założenie kolejnego rachunku inwestycyjnego, który da ci pełnię możliwości.

4. Nieruchomości (REIT-y) +30% średnio w skali roku

Inwestowanie w nieruchomości to jedna z możliwości ulokowania zgromadzonych oszczędności. Mieszkania na wynajem to najpopularniejsza metoda wśród osób dysponujących dużym kapitałem. Niewiele osób jednak wie, że nawet dysponując skromnymi środkami można inwestować w nieruchomości. Jest to wykonalne dzięki tzw. funduszom typu REIT.

REIT to firma, która posiada na własność dużą ilość nieruchomości, a swoje dochody czerpie z ich wynajmowania. REIT inwestują w szeroki zakres rodzajów nieruchomości, w tym biura, budynki mieszkalne, magazyny, placówki medyczne, centra danych, infrastrukturę i hotele. Większość REIT skupia się na określonym typie właściwości. Fundusze te podlegają korzystnemu opodatkowaniu i mają ustawowy obowiązek dzielenia się przeważającą większością (75-90%) zysku w formie dywidend.

REIT-y notowane są na giełdzie. Możesz więc zainwestować w REIT-y dokładnie w ten sam sposób jak w akcje „zwykłych” spółek giełdowych. Na funduszach REIT możesz zarabiać w dwojaki sposób – na wzroście ceny funduszu oraz na dywidendach, które są wypłacane w regularnych okresach (jeśli firma wygeneruje zysk, to musi się z tobą nim podzielić). Spójrzmy na dane historyczne jednego z największych amerykańskich funduszy inwestycyjnych na rynku nieruchomości. American Tower, właściciel i operator infrastruktury bezprzewodowej i transmisyjnej, osiągał następujące wyniki:

- rok 2012 (listopad): American Tower REIT – 75 USD + kwartalna dywidenda 0,23$ na akcję

- rok 2015 (listopad): American Tower REIT – 97 USD + kwartalna dywidenda 0,46$ na akcję

- rok 2018 (listopad): American Tower REIT – 160 USD + kwartalna dywidenda 0,79$ na akcję

- rok 2021 (listopad): American Tower REIT – 281 USD + kwartalna dywidenda 1,31$ na akcję

- rok 2024 (listopad): American Tower REIT – 238 USD + kwartalna dywidenda 1,62$ na akcję

REITy to ciekawa alternatywa do mieszkań na wynajem. Nie musisz się martwić o nowych najemców, remont, ubezpieczenie, podatki itp. Przede wszystkim nie jest niezbędny wysoki poziom kapitału koniecznego na inwestycję. Akcje REIT-ów możesz kupować systematycznie powiększając stopniowo swój majątek i generując coraz to wyższe stopy zwrotu.

5. Złoto +17% średnio w skali roku

Panuje przekonanie, że inwestycja w złoto najlepiej się sprawdza w czasie dekoniunktury, że najlepiej uciekać w złoto w czasie bessy giełdowej a wręcz obowiązkowy jest zakup tego kruszcu gdy mamy do czynienia z głębokim kryzysem całego systemu finansowego lub w sytuacji zagrożenia wybuchu konfliktu zbrojnego na świecie. Część osób podchodzi do złota czysto spekulacyjnie traktując je jak zwykły instrument finansowy, na którym można zarobić w wyniku zmiany ceny.

Ostatni okres okazał się dla inwestujących w złoto bardzo udany – złoto już kilkakrotnie przekroczyło cenę 2000 dolarów za uncję co jest najlepszym wynikiem w historii dla tego aktywa! Co łatwo było przewidzieć, w wyniku paniki na rynkach spowodowanej koronawirusem, cena złota poszybowała. To samo nastąpiło po wybuchu wojny w Ukrainie. Nie jest jednak tak, że cena złota idzie zawsze w górę. Złoto raz daje zarobić a innym razem nie. Inwestorzy, którzy kupili złoto w latach 2011 – 2012 naprawdę długo musieli czekać aż złoto odrobi zjazd ceny. Spójrzmy jak kształtowała się cena złota w tych samych okresach co omawiane wyżej aktywa.

- rok 2012 (listopad): złoto – 1 799 USD/uncja

- rok 2015 (listopad): złoto – 1 094 USD/uncja

- rok 2018 (listopad): złoto – 1 224 USD/uncja

- rok 2021 (listopad): złoto – 1 851 USD/uncja

- rok 2024 (listopad): złoto – 2 650 USD/uncja

- rok 2027 (listopad): złoto – ?

Gdy zdecydujesz się na inwestycję w złoto spotkasz się z trzema możliwościami. Możesz kupić:

- złoto fizyczne w formie sztabek lub monet

- akcje na giełdzie spółek wydobywających złoto

- ETF odwzorowujący kurs złota

Każda z form ma swoje plusy oraz minusy i wymaga głębszego, dokładnego omówienia. Należy pamiętać, że kalkulując opłacalność tej inwestycji musimy wziąć pod uwagę, którą z opcji wybierzemy oraz fakt, iż cena złota notowana jest na londyńskiej giełdzie w dolarach amerykańskich.

Inwestorzy budujący zrównoważone portfele są zgodni, że złoto powinno stanowić pewną część każdego portfela. Nie ma jednoznacznej opinii czy lepiej mieć 5%, 10% czy 15% w złocie. Uważa się, że wzrost cen złota niweluje wpływ spadków akcji, a więc zmniejsza obsunięcie kapitału w trudnych momentach. Złoto nie jest jedynym metalem szlachetnym wartym uwagi. Srebro, pallad i platyna są równie często kupowane w celach inwestycyjnych.

6. Lokata bankowa lub rachunek oszczędnościowy +7,5% w skali roku

Inwestowanie na lokacie bankowej to najpopularniejsza forma zwiększania naszych oszczędności. Lokaty i konta oszczędnościowe dotychczas nie pozwalały na jakiś szczególnie duży zarobek, ale za to skutecznie chroniły nasze oszczędności przed inflacją. W czasach kryzysu, przy aktualnym poziomie wzrostu cen i spadku siły nabywczej pieniądza, te instrumenty nie dają nam już tej gwarancji przez co stały się mniej atrakcyjne.

Oferty lokat z najwyższym oprocentowaniem skierowane są z reguły do nowych klientów i dotyczą krótkiego okresu – często też trzeba spełnić określone warunki takie jak założenie konta czy wyrażenie zgody marketingowej.

Ogólnie mamy dwie drogi:

– albo trzymamy nasze oszczędności w jednym banku licząc się z tym, że uzyskamy wynik w wysokości około 8%

– albo korzystamy z promocji bankowych, zmieniamy umiejscowienie pieniędzy co parę miesięcy, korzystamy z dodatkowych bonusów za założenie konta co pozwala nam finalnie uzyskać wynik na poziomie 9%-10% rocznie.

Przewagą rachunku oszczędnościowego nad lokatą jest to, że w trakcie obowiązywania okresu promocyjnego możemy powiększać lub pomniejszać zgromadzone środki. Z reguły, za wypłatę z rachunku oszczędnościowego raz w miesiącu nie ponosimy żadnych kosztów. Otwarcie rachunku oszczędnościowego zazwyczaj powiązane jest z otwarciem „zwykłego” rachunku bankowego. Decydując się na tę formę lokowania pieniędzy sprawdź czy bank nie oferuje premii za otwarcie „zwykłego” konta – niejednokrotnie premia za rozpoczęcie współpracy będzie wyższa niż uzyskane odsetki z rachunku oszczędnościowego.

Aktualnie, jedne z najlepszych na rynku ofert dla rachunków oszczędnościowych to:

No posts for this criteria.7. Obligacje skarbowe +7% średnio w skali roku

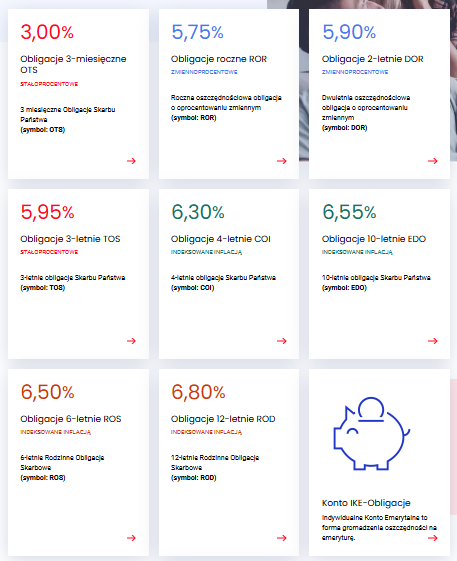

Obligacje skarbowe kupisz w oddziałach banku PKO BP, przez Internet oraz przez telefon.

Po upływie określonego czasu (np. 3 miesięcy) od dnia zakupu, kwota równa wartości obligacji wraz z należnymi odsetkami wpłynie na twoje konto lub będziesz je mógł odebrać poprzez tzw. Rachunek Rejestrowy.

Nominał obligacji skarbowych wynosi 100 zł lub wielokrotność tej kwoty.

Jaki jest zysk z obligacji skarbowych? W przypadku obligacji krótkoterminowych nie ma zysku! Może inaczej, zysk jest, ale jest on tak mały, że zostaje w całości pochłonięty przez inflację. Jeśli planujesz ulokować pieniądze na dłuższy czas, przyjrzyj się uważnie obligacjom indeksowanym inflacją. Jak sama nazwa mówi, te papiery wartościowe powinny zapewnić ochronę przed spadkiem wartości oszczędności oraz dostarczyć dodatkowo niewielki zysk.

Aktualnie dostępne są obligacje 3-miesięczne, roczne, 2-, 3-, 4- i 10-letnie.

W ofercie Skarbu Państwa znajdują się również sześcioletnie i dwunastoletnie Obligacje Rodzinne z atrakcyjniejszym, na tle innych obligacji, pierwszym rocznym okresem odsetkowym. Pamiętaj jednak, iż nabywcami mogą być wyłącznie beneficjenci programu „Rodzina 500 plus”.

8. Inwestowanie w waluty. Rynek Forex.

Obecnie inwestowanie w waluty praktycznie każdemu kojarzy się zdecydowanie bardziej z rynkiem Forex niż z fizycznym kupowaniem banknotów w kantorach. Ta druga metoda, owszem, jest cały czas możliwa, jednak nawet najlepsze kantory internetowe nie są w stanie dać inwestorowi tylu narzędzi i wiedzy co brokerzy Forex, którzy doskonale wiedzą jak poruszać się w tym zmiennym środowisku.

Nie ma wątpliwości, że Forex należy do najtrudniejszych form inwestowania, jest nie lada wyzwaniem dla początkującego inwestora nie mającego doświadczenia z mechanizmem lewarowania i specyfiką rynku. Można tu błyskawicznie zarobić duże pieniądze, ale i w ciągu bardzo krótkiego czasu stracić fortunę. Warto korzystać z materiałów edukacyjnych przygotowanych przez najlepszych brokerów na rynku.

Bieżące kursy walut znajdziesz na stronach internetowych brokerów i w kantorach on-line. Aby przyjrzeć się wycenom w dłuższym horyzoncie czasowym warto skorzystać z tabeli archiwalnych kursów średnich prezentowanych przez Narodowy Bank Polski.

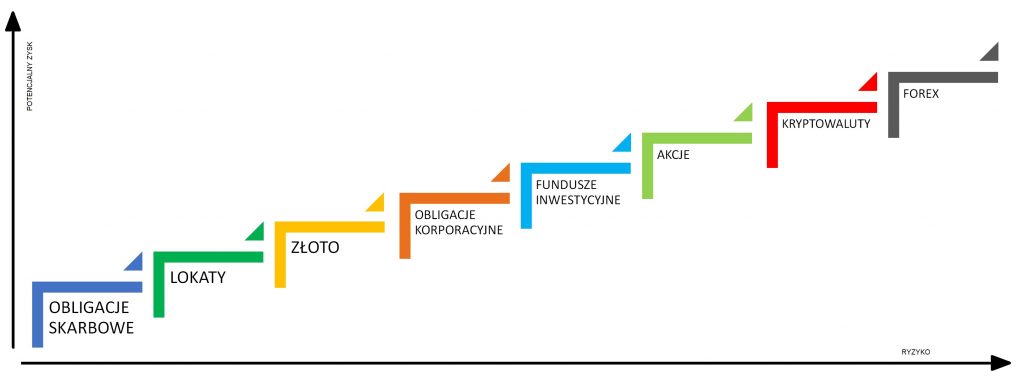

W co można inwestować? Potencjalny zysk a ryzyko w inwestowaniu

Spójrzmy na poniższy wykres:

Obrazuje on potencjalny zysk wraz ze stopniem ryzyka wynikającym z wyboru konkretnych możliwości inwestycyjnych. Po lewej stronie znajdują się najbezpieczniejsze sposoby lokowania środków finansowych, które jednak charakteryzują się niewielkim zyskiem, po prawej te najbardziej ryzykowne formy (bardziej spekulacyjne niż inwestycyjne), które tylko tym najlepszym inwestorom przyniosą duże zyski, a pozostałym mogą dostarczyć straty kapitału .

Inwestycje 2026 r. – podsumowanie

Zastanawiasz się w co najlepiej inwestować w 2026 roku? Czy lepiej skupić się na ochronie kapitału i bezpiecznie zainwestować pieniądze w złoto, obligacje, lokaty? A może też zachować się jak rasowy łowca okazji, skorzystać z solidnych spadków i kupić mocno przecenione akcje czy kryptowaluty? Czy najlepsze inwestycje zrealizujesz na rynku Forex? Te pytania nurtują każdą osobę, która dysponuje nadwyżką środków finansowych lub po prostu postanowiła odkładać określoną sumę każdego miesiąca i odpowiednio ją pomnażać.

Odpowiedź, w co najlepiej inwestować, jakie są najbardziej opłacalne inwestycje, znajdziesz tylko poprzez własne doświadczenie. Nie ma jednoznacznych wytycznych. Nie da się stworzyć jednego wzorcowego portfela inwestycyjnego gdyż każdy z nas kupuje aktywa w innym momencie czasu wykorzystując innej wielkości kapitał. Kluczowa jest edukacja i stały rozwój, dobre wyczucie czasu oraz panowanie nad emocjami.

SPRAWDŹ NAJNOWSZE WPISY: